Заявление на предоставление налогового вычета на ребенка образец 2017

>>> Опубликовано: - 10.09.2017 - 2204 Просмотров

Теги: стандартный налоговый вычет на ребенкаучет в. Образец заявления работодателю о предоставлении стандартного. Перечень лиц, которые имеют право получать налоговый вычет по НДФЛ на ребенка.

Минфин разъяснил, с какого момента вести отсчет этого срока.

Заявление на налоговый вычет на детей в 2017 году (образец)

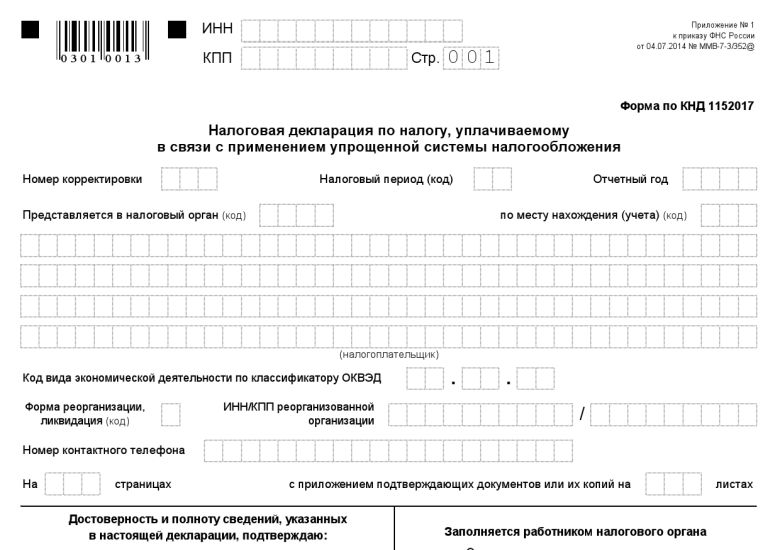

Сентября вступают в силу поправки в закон о госрегистрации юрлиц и ИП. С этой даты при наличии недостоверных сведений о компании в ЕГРЮЛ налоговики будут в принудительном порядке исключать эту фирму из реестра. На сайте ФНС опубликованы ответы на наиболее часто задаваемые гражданами вопросы, касающиеся использования налоговых льгот. Мы рассматривали в стандартные налоговые вычеты на детей, которые применяются в 2017 году, и указывали, что для их получения налогоплательщик должен представить налоговому агенту письменное заявление.

Приведем пример заявления на детские вычеты в нашем материале. Налоговым законодательством не установлена единая форма заявления на предоставление стандартного налогового вычета. Поэтому каждый работодатель может установить свою форму. В ней работник должен указать основание и вид запрашиваемого налогового вычета. К заявлению необходимо приложить документы, подтверждающие право на вычет. Заявление обычно подается при возникновении у работника права на детские вычеты. Вновь устраиваемые работники, как правило, оформляют такое заявление в момент трудоустройства. При этом писать заявление на вычет ежегодно не нужно.

Если право работника на вычет не прекратилось, работодатель продолжает предоставлять налоговый вычет на ребенка и в следующих годах. Для снижения риска предъявления претензий о необоснованности предоставления вычета в случае, когда право на вычет работником было утеряно, в форму заявления можно внести фразу о том, что работник обязуется информировать работодателя об утере права на вычет. Приведем пример заявления на стандартный налоговый вычет на детей. Я, Клеверова Дарья Леонидовна, на основании пп.

НК РФ прошу предоставлять мне за каждый месяц налогового периода стандартный налоговый вычет по НДФЛ на моего ребенка, Клеверову Антонину Павловну, 19. Обязуюсь своевременно сообщать об изменении обстоятельств, послуживших основанием для предоставления стандартного налогового вычета. Копия свидетельства о рождении Клеверовой А. Копия паспорта гражданина РФ Клеверовой Д.

ОПРОС Как вы считаете аванс по зарплате? Платим всем одинаковую фиксированную сумму (допустим, 3000 руб. Сетевое издание для бухгалтера "Главная книга онлайн" © 2012—2017 г. Заявление на вычет на ребенка - образец 2017 года представлен в нашей статье - ничем не отличается от аналогичных образцов предыдущих лет.

Кому предоставляются вычеты на детей по НДФЛ в 2017 году

Причем законодательно установленной формы заявление не имеет. А вот как его заполнить, мы рассмотрим детально в данной статье. Этот вычет отличает следующее (подп. Право на него есть у достаточно широкого круга людей — это родители, в т. Приемные, усыновители, супруги родителей и усыновителей, опекуны. Главное условие — участие в материальном обеспечении ребенка. В этой очередности учитывают всех имевших место детей, в т. Уже взрослых, умерших, а также неусыновленных детей новых супругов. На ребенка-инвалида, который представляется опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя.

Вычет на ребенка - инвалида с обычным детским вычетом.

Сумма вычета может быть удвоена для лиц, в одиночку содержащих детей, или тех, в чью пользу от вычета отказался второй родитель. Срок применения вычета ограничен возрастом ребенка: до окончания года, в котором ему исполнится 18 лет, а для продолжающего очно учиться — до 24 лет. Есть ограничение по сумме общего годового дохода, к которому применим вычет. С месяца достижения им величины 350 000 руб. Более подробно об особенностях вычетов на детей читайте в статье.

В подавляющем большинстве случаев за вычетом обращаются по одному из мест работы (п. Для получения вычета достаточно предоставить в бухгалтерию один раз при трудоустройстве (если ребенок уже есть) или при возникновении соответствующего права (при появлении ребенка) заявление о вычете на ребенка - образец 2017 года, приложив к нему копии документов, подтверждающих право на его применение.

Одновременно, в случае трудоустройства не с начала текущего года, потребуются справки 2-НДФЛ этого года с других рабочих мест для контроля величины предельного объема годового дохода, допускающего применение вычета. Если право на вычет имело место ранее, а человек им не воспользовался, то он может не позднее 3 лет с окончания того года, за который хочет получить вычет, обратиться с заявлением о перерасчете налога и его возврате в одно из следующих мест (п.

Текущая работа, если в интересующем его году он работал в этом же месте. Предыдущая работа, на которой он работал в интересующем его году. Что нужно сделать, чтобы собрать справки 2-НДФЛ, читайте в статье. Документы, прилагаемые к заявлению, должны однозначно подтверждать право на применение вычета. Заявление об отказе от вычета второго родителя с отметкой об информировании об этом его работодателя. От чьего имени оно составлено — Ф. Подпись заявителя и дату составления заявления. Законодательство регламентирует некоторые виды доходов граждан, которые вычитаются из общей суммы при налогообложении.

Налоговые вычеты не облагаются обычной ставкой НДФЛ 13%, если они относятся к стандартным.

Заявление на стандартный вычет на детей по НДФЛ

Суммы, вычитаемые за детей, представляют собой стандартные налоговые вычеты. Это значит, что такая форма снижения налоговой нагрузки будет действовать постоянно, пока сохраняется исходный статус налогоплательщика (в данном случае, получение облагаемого налогом дохода и наличие одного или нескольких будущих наследников). Статья 218 Налогового кодекса РФ прописывает порядок назначения и вычисления налоговых льгот, в том числе и «детских» вычетов.

Согласно закону, налоговый вычет на ребенка – это денежная сумма, обозначенная в нормативных актах, с которой не будет взиматься 13% по НДФЛ (подоходному налогу). Очная форма обучения допускается не только в учебном заведении РФ, но и за рубежом. Обучение в магистратуре в качестве получения первого высшего образования не будет препятствием для назначения налогового вычета (естественно, если ребенок проходит по возрастному критерию). Независимо от возраста, отдельный налоговый вычет будет начислен на детей-инвалидов. Первый, второй, третий Сколько вычитаем?

Онлайн журнал для бухгалтера

Налоговый вычет назначается отдельно на каждого ребенка, подходящего по возрастным критериям. На ребенка рожденного первым или вторым, он составляет одинаковую сумму, а именно 1400 руб. Если на попечении налогоплательщика трое и больше малышей или подпадающих под вычет детей постарше, то на каждого отпрыска младше второго будет начислен вычет на сумму 3000 руб. Суммы, предназначенные на каждого из них, складываются. Учет количества детей производится по старшинству, то есть в хронологическом порядке их появления на свет.

При этом не важен возраст старших детей и их статус. Например, самому старшему уже более 18 и он не обучается на очном отделении, то есть не подпадает под налоговый вычет, а всего в семье трое детей. В таком случае, младший, не достигший этого возраста, все равно является третьим ребенком, которому положен вычет уже в большей сумме – 3000 руб.

Заполняем заявление на вычет на ребенка - образец 2017

В трагических случаях смерти детей их номер по старшинству не изменяется: каждый живой ребенок все равно продолжает считаться тем же по счету, каким он стал в момент появления на свет. Если новые дети появились у супругов в другом браке, они уже не будут считаться первыми: хронологический порядок рождения сохраняется.

Заявление на вычеты на детей по НДФЛ в 2017 году: бланк, образец

Приведенные суммы денежных средств – это не деньги, которые будут возвращены плательщику налогов, имеющему детей. С этих средств просто не будет взиматься дополнительные 13%, приходящиеся на НДФЛ. Например, гражданин, имеющий двоих несовершеннолетних детей, получит налоговую льготу (1400 + 1400) х 0,13 = 364 руб.

На эту сумму станет легче его налоговое бремя. Возможность самостоятельно произвести калькуляцию налогового вычета с помощью онлайн-сервиса есть у пользователей официального сайта ФНС. Данные относительно детей с ограниченными возможностями по здоровью. Закон предоставляет право некоторым категориям граждан производить «детский» налоговый вычет, увеличенный вдвое. Если ребенок воспитывается матерью-одиночкой, она имеет это право безоговорочно (так же, как и отец, воспитывающий ребенка один). Любой родитель может отказаться получать положенный ему вычет на ребенка, тогда его доля данной налоговой льготы перейдет к другому родителю.

Если ребенок усыновлен, то, если один из усыновителей отказывается от вычета, другой получит его удвоенным.

Кому можно производить этот вычет

В законодательных актах термина «единственный родитель» нет. Имеется решение суда о признании второго родителя умершим или без вести пропавшим. Незарегистрированный брак не может быть основанием для признания родителя одиночкой. Если родитель-одиночка зарегистрировал брак, он уже не будет иметь права получать увеличенный вдвое налоговый вычет, поскольку перестал быть единственным попечителем своего ребенка. Зато право на эту льготу автоматически приобретает новый супруг.